Phân tích cổ phiếu

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BID)

– Giá mục tiêu 1 năm: 42.300 đồng/cp

Tiềm năng tăng trưởng lợi nhuận trong năm 2022 hầu như đã phản ánh hết vào giá

BID công bố lợi nhuận trước thuế năm 2021 đạt 13,6 nghìn tỷ đồng và chúng tôi nâng giá mục tiêu 12 tháng cho BID lên 42.300 đồng/cp từ 41.100 đồng/cp, dựa trên hệ số P/B mục tiêu không đổi là 2,2x tính trên BVPS cho năm 2022 và giả định phát hành thêm 5% cổ phiếu.

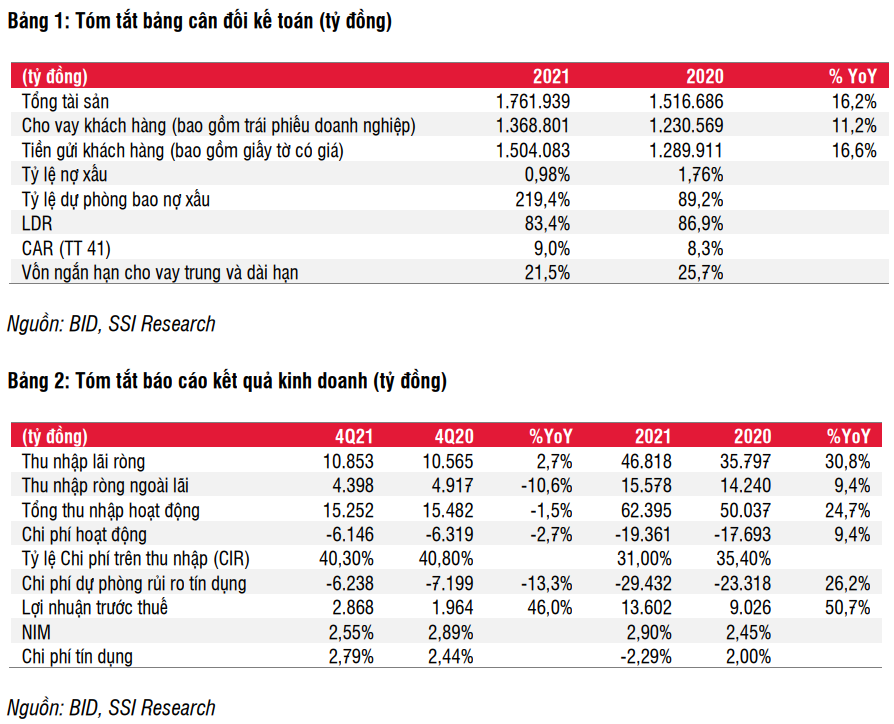

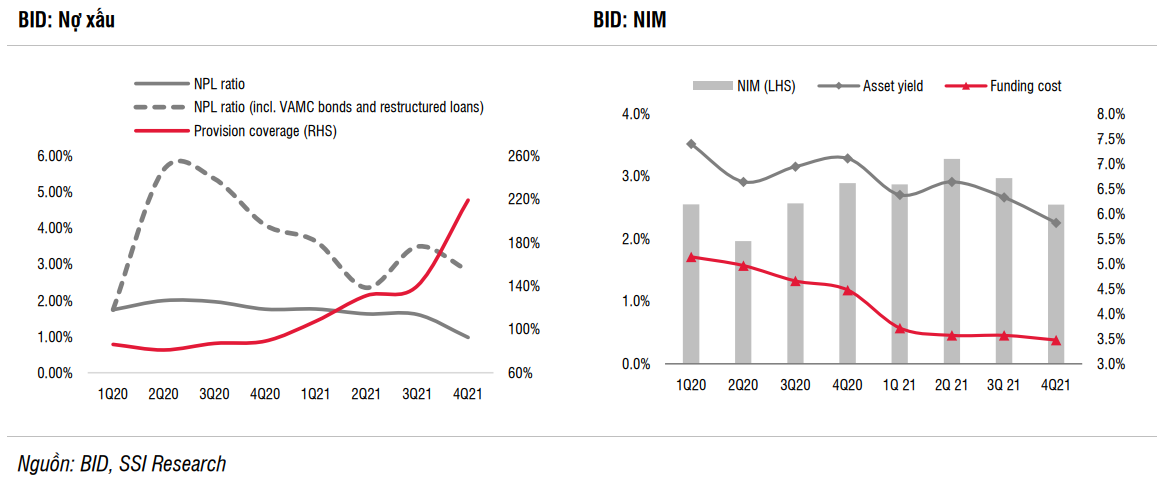

Với các chỉ số an toàn tốt hơn kỳ vọng, tỷ lệ nợ xấu và tỷ lệ bao phủ nợ xấu lần lượt ở mức tốt nhất lịch sử là 0,98% và 219%, hệ số CAR cải thiện lên gần 9%. Chúng tôi cho rằng việc trích lập dự phòng cao trong năm 2021 sẽ làm giảm nợ xấu và tạo dư địa cho tăng trưởng tín dụng trong năm 2022.

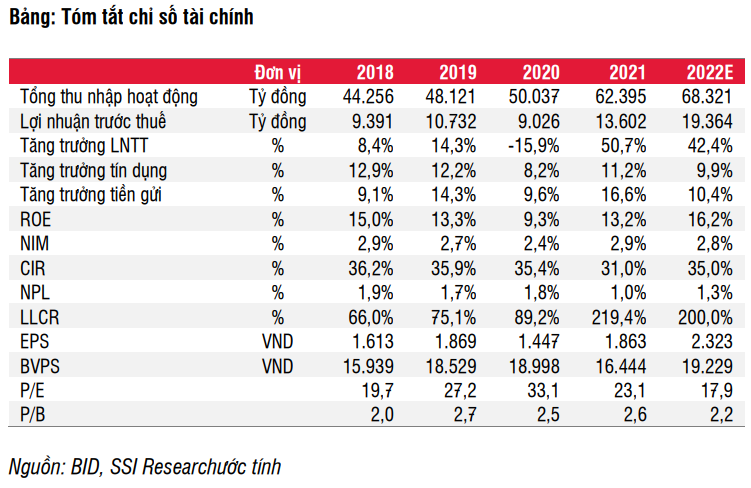

Chúng tôi ước tính lợi nhuận trước thuế năm 2022 đạt 19,4 nghìn tỷ đồng (+42,4% so với cùng kỳ), chủ yếu nhờ tăng trưởng tín dụng và tiền gửi lần lượt là 10% và 10,4%, NIM giảm 12 bps so với cùng kỳ và chi phí tín dụng thấp hơn ở mức 1,76%.

Kế hoạch tăng vốn đặt ra trong từ 2020 có thể sẽ thuận lợi hơn trong năm nay, khi tác động của đại dịch COVID-19 ở mức độ nhẹ hơn. Chúng tôi duy trì khuyến nghị TRUNG LẬP đối với cổ phiếu. Yếu tố hỗ trợ tăng đối với khuyến nghị:

Số lượng cổ phiếu phát hành thêm cao hơn dự kiến; thoái vốn khỏi BIDV-Metlife; ký hợp đồng bancassurance độc quyền; và các khoản vay tái cơ cấu phục hồi nhanh hơn so với kỳ vọng. Rủi ro giảm đối với khuyến nghị là yếu tố kinh tế vĩ mô suy yếu

Sự chuyển dịch sang cho vay bán lẻ dần rõ nét. Theo quan điểm của chúng tôi, hệ số an toàn vốn hạn chế là rào cản khiến tăng trưởng tín dụng của BID ở mức thấp hơn so với các ngân hàng cùng ngành trong 3 năm qua. Năm 2021, tăng trưởng tín dụng tại BID và toàn ngành lần lượt đạt 11,2% và 13,6% so với cùng kỳ.

Thị phần cho vay của ngân hàng dần dần thu hẹp từ 14% trong năm 2018 xuống 13,1% trong năm 2021, nhưng mảng cho vay bán lẻ mở rộng khá tốt. Năm 2021, cho vay cá nhân tăng 21,7% so với cùng kỳ đạt 538,5 nghìn tỷ đồng – đây là mức dư nợ lớn nhất trong toàn hệ thống, trong khi cho vay doanh nghiệp vừa và nhỏ (SME) và cho vay doanh nghiệp lớn (CIB) lần lượt chỉ tăng 1,3% và 8,6% so với cùng kỳ.

Lần đầu tiên dư nợ cho vay cá nhân cao hơn dư nợ cho vay CIB và chiếm tỷ trọng lớn nhất trong tổng dư nợ. Cụ thể, tỷ trọng cho vay cá nhân chiếm 39,8%; SME chiếm 22,8%; và CIB chiếm 37,5% tại ngày 31/12/2021. BID đặt mục tiêu tăng tỷ trọng cho vay bán lẻ trên tổng dư nợ có khả năng sẽ lên mức 50% trong năm 2025.

Cho vay thương mại/sản xuất và cho vay mua nhà vẫn là hai mảng lớn nhất của cho vay bán lẻ (lần lượt chiếm 43,8% và 32,2% tại thời điểm cuối Q4/2021) nhưng có phần thu hẹp hơn so với cuối Q4/2020 (lần lượt là 44,3% và 33,5%). Cho vay tiêu dùng tăng 33% so với cùng kỳ, khiến tỷ trọng cho vay tiêu dùng tăng mạnh lên 23,5% trong năm 2021 từ mức 21,5% trong năm 2020.

NIM giảm 42 bps so với cùng kỳ xuống mức 2,55% trong Q4/2021 do lợi suất tài sản bình quân giảm 62 bps xuống mức thấp nhất lịch sử là 5,82%. Việc giảm lãi suất cho vay đối với khách hàng bị ảnh hưởng bởi dịch COVID19 khiến thu nhập lãi của BID giảm 2,7 nghìn tỷ đồng trong Q4/2021 và tổng cộng giảm 7,9 nghìn tỷ đồng cho cả năm 2021. Lãi dự thu đối với dư nợ tái cơ cấu được ghi nhận ngoại bảng lũy kế đến cuối năm 2021 là 4,4 nghìn tỷ đồng.

Để hạ tỷ lệ LDR từ 86,9% trong 2020 xuống 83,4% trong 2021 theo quy định, tiền gửi đã tăng 16,6% – cao hơn nhiều so với mức tăng trưởng tín dụng (11,2%) trong năm 2021. Nguồn vốn huy động dư thừa khiến BID gia tăng đầu tư trái phiếu Chính phủ lên hơn 124 nghìn tỷ đồng, +25% so với quý trước và +38,2% so với cùng kỳ, chiếm 7,1% tài sản sinh lãi. Trong khi đó, lợi suất trái phiếu Chính phủ trung bình giảm 40-60 bps so với cùng kỳ trong năm 2021 xuống 2,2-3,0%, khiến lợi suất của các công cụ nợ do BID nắm giữ đều giảm (-40 bps so với cùng kỳ trong Q4/2021 và -166 bps trong năm 2021).

Mặc dù vậy, trong năm 2021, NIM của Ngân hàng vẫn tăng 45 bps lên 2,9% do chi phí vốn thấp (-111 bps so với cùng kỳ) nhờ lãi suất huy động duy trì ở mức thấp và CASA cải thiện lên 19,7% từ 18%. CASA của Ngân hàng tại thời điểm cuối Q4/2021 ở mức cao nhất trong 10 năm, nhưng hầu hết các ngân hàng cũng đã cải thiện mạnh mẽ CASA trong năm qua.

Tính trung bình, CASA tại tất cả các ngân hàng thuộc phạm vi chúng tôi nghiên cứu tăng 2,6% so với cùng kỳ trong năm 2021 (từ 22,8% lên 25,5%). CASA của BID vẫn thấp hơn cả về tốc độ tăng trưởng và tỷ lệ hiện tại. Thu nhập phí ròng (NFI) và các khoản thu hồi nợ xấu chiếm 95% thu nhập ngoài lãi. Năm 2021, BID thu hồi được 8,2 nghìn tỷ đồng nợ xấu (+15% so với cùng kỳ) và NFI đạt 6,6 nghìn tỷ đồng (+25,6% so với cùng kỳ).

Trong đó, phí thuần từ dịch vụ thanh toán và thẻ tăng khoảng 13-14% so với cùng kỳ, lần lượt chiếm 40% và 7% NFI. Dịch vụ bảo hiểm tăng gần 50% so với cùng kỳ và chiếm khoảng 7% NFI. Ngân hàng số đang trên đà tăng trưởng ấn tượng, với số lượng khách hàng từ ngân hàng số tăng từ 4,55 triệu khách (2020) lên gần 7 triệu khách (2021). Tỷ lệ sử dụng ngân hàng điện tử tăng từ 53% (2020) lên 67% (2021).

Bộ đệm rủi ro được củng cố tốt. Đại dịch Covid-19 khiến các khoản cho vay tái cơ cấu của Ngân hàng tăng mạnh trở lại, lên mức 25,1 nghìn tỷ đồng (chiếm 1,85% tổng dư nợ) trong nửa cuối năm 2021 sau khi giảm xuống còn 9,4 nghìn tỷ đồng vào cuối Q2/2021. Chi phí trích lập dự phòng cho các khoản vay tái cơ cấu năm 2021 là 13,6 nghìn tỷ đồng. Tổng chi phí dự phòng trong năm 2021 là 29,4 nghìn tỷ đồng (+26,2% so với cùng kỳ), chiếm 47% tổng thu nhập hoạt động.

BID đã xóa 19,3 nghìn tỷ đồng nợ xấu, giúp giảm tỷ lệ nợ xấu từ 1,76% (2020) xuống 0,98% (2021) – đây là mức thấp kỷ lục và đưa BID vào nhóm 6 ngân hàng niêm yết có tỷ lệ nợ xấu thấp nhất. Tỷ lệ LLC cải thiện mạnh lên 219%, chỉ sau VCB và MBB. Chất lượng tài sản tốt hơn hỗ trợ CAR cải thiện lên mức 8,96% trong năm 2021.

Ước tính

Chúng tôi ước tính BID sẽ đạt 19,4 nghìn tỷ đồng lợi nhuận trước thuế trong năm 2022 (+42,4% so với cùng kỳ), tăng 25% so với ước tính trước đó chủ yếu do các chỉ số chất lượng tín dụng tốt hơn kỳ vọng tại thời điểm cuối năm 2021. Theo đó, chúng tôi điều chỉnh giảm ước tính chi phí tín dụng năm 2022 xuống 1,76% từ 2,04%. Các giả định chính khác của chúng tôi cụ thể như sau:

- Tăng trưởng tín dụng ở mức 10% so với cùng kỳ, tương đương với hạn mức tăng trưởng tín dụng hiện hành; tăng trưởng tiền gửi ở mức 10,4%.

- NIM giảm 12 bps do lãi suất huy động tăng nhẹ và cần duy trì hệ số LDR quanh mức hiện tại.

- NFI tăng 9% so với cùng kỳ, thấp hơn năm trước do thực hiện chương trình dịch vụ không thu phí và các chi phí phát sinh khi chuyển đổi thẻ chip.

- Chi phí dự phòng ở mức 25 nghìn tỷ đồng, tỷ lệ nợ xấu là 1,32%.

- Hệ số CIR tăng lên 35% do chi phí cho nhân viên và quản lý khôi phục về mức trước dịch Covid-19; và tiếp tục đầu tư vào cơ sở hạ tầng CNTT và các dự án số hóa.

Định giá

BID vẫn giữ nguyên kế hoạch phát hành 8,5% cổ phiếu để tăng vốn. Ngân hàng cũng dự định phát hành trái phiếu chuyển đổi để cải thiện hệ số CAR. Nhìn lại, việc tăng 17,6% vốn chủ sở hữu vào cuối năm 2019 cũng chỉ giải tỏa nhu cầu vốn của BIDtrong 1-2 năm qua, vì vậy chúng tôi tin rằng dù kế hoạch phát hành hoàn tất trong năm nay, nhu cầu vốn của Ngân hàng sẽ vẫn duy trì ở mức cao trong dài hạn.

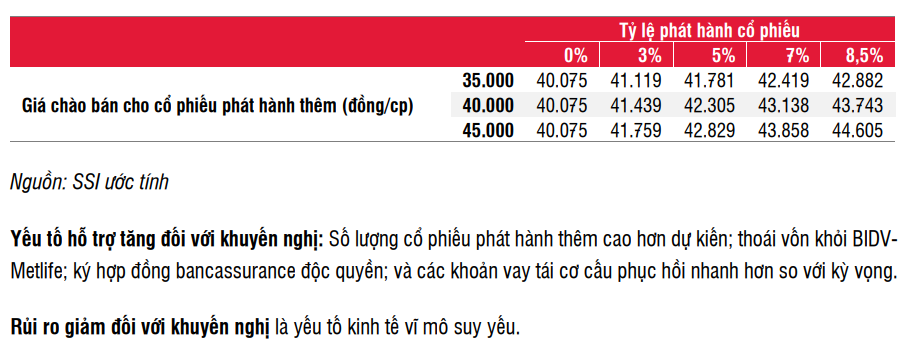

Chúng tôi tăng giá mục tiêu 12 tháng của cổ phiếu BID lên 42.300 đồng/cổ phiếu (từ 41.100 đồng/cổ phiếu), dựa trên hệ số P/B mục tiêu không đổi là 2,2x tính cho BVPS 2022 và chúng tôi giả định Ngân hàng sẽ phát hành thêm 5% cổ phiếu với mức giá là 40.000 đồng/cp. Chúng tôi duy trì khuyến nghị TRUNG LẬP đối với cổ phiếu. Giá mục tiêu của chúng tôi sẽ thay đổi theo phương án phát hành, cụ thể như sau: