Phân tích cổ phiếu

Cập nhật cổ phiếu Tập đoàn Hòa Phát (HPG)

KHẢ QUAN – Giá mục tiêu 1 năm: 50.600 đồng/cp

Định giá đã về mức hấp dẫn

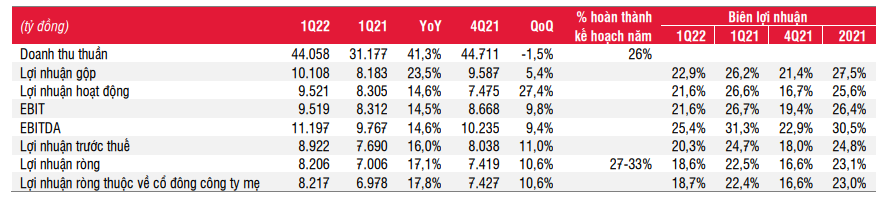

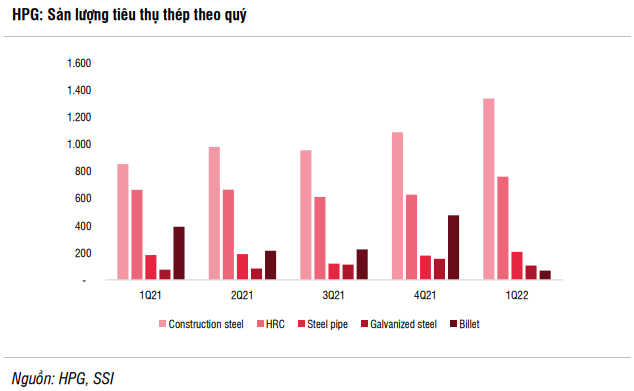

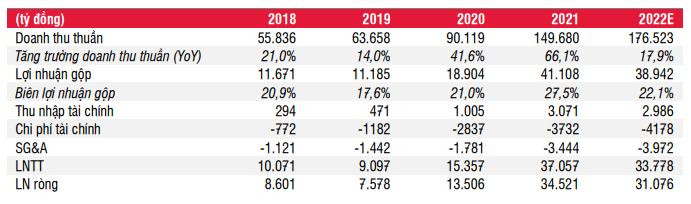

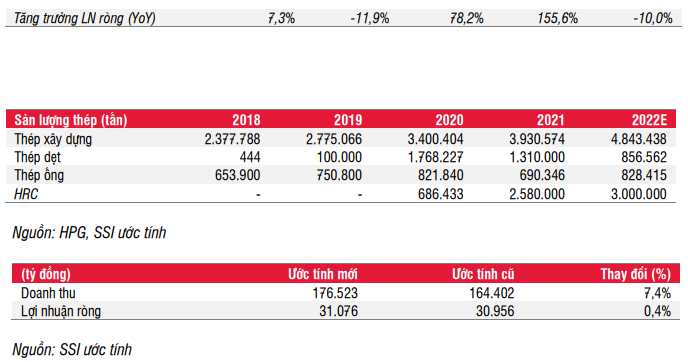

Doanh thu thuần và lợi nhuận ròng Q1/2022 của HPG lần lượt đạt 44,1 nghìn tỷ đồng và 8,2 tỷ đồng, tăng 41% và 17% so với cùng kỳ. Sản lượng thép xây dựng của công ty đạt kỷ lục là 1,34 triệu tấn – tăng 57% so với cùng kỳ hay 23% so với quý trước.

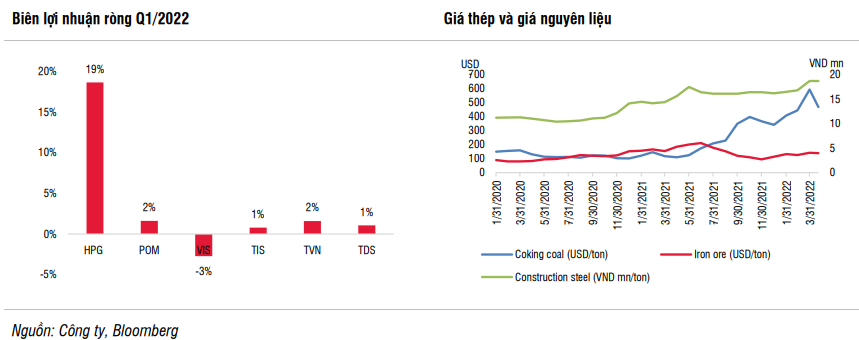

Sản lượng tiêu thụ thép HRC cũng tăng 15% so với cùng kỳ đạt 763 nghìn tấn, trong khi sản lượng thép dẹt thành phẩm (bao gồm cả thép ống và thép mạ) tăng 20% so với cùng kỳ đạt 313 nghìn tấn, nhờ nhu cầu trong nước phục hồi. Giá thép xây dựng tăng 15% so với đầu năm đã giúp HPG tận dụng lợi thế của hàng tồn kho giá thấp và hỗ trợ cải thiện biên lợi nhuận gộp lên 22,9% từ mức 21,4% trong Q4/2021.

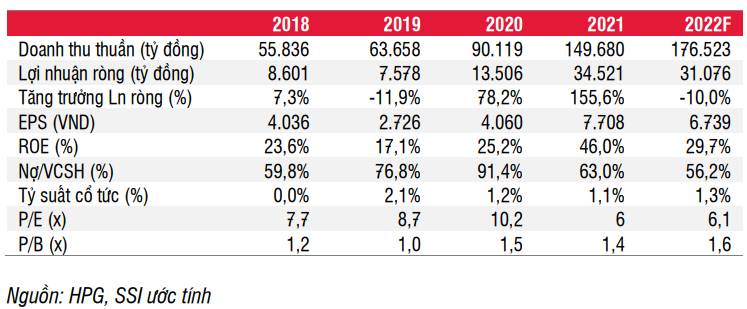

Do lợi nhuận ròng Q1/2022 của HPG phù hợp với ước tính của chúng tôi, chúng tôi duy trì ước tính lợi nhuận ròng năm 2022 ở mức 31 nghìn tỷ đồng (-10% so với cùng kỳ). Chúng tôi giả định doanh thu năm 2022 tăng 18% so với cùng kỳ nhờ sản lượng tiêu thụ và giá thép tăng.

Chúng tôi lặp lại khuyến nghị KHẢ QUAN đối với cổ phiếu, nhưng điều chỉnh giảm giá mục tiêu 1 năm theo SOTP từ 54.000 đồng/cổ phiếu xuống 50.600 đồng/cổ phiếu dựa trên P/E mục tiêu và EV/EBITDA lần lượt là 7,5x và 5,5x (điều chỉnh lần lượt từ 8x và 6x do mức định giá trong khu vực giảm xuống). Rủi ro đối với khuyến nghị của chúng tôi bao gồm giá thép thấp hơn dự kiến và khả năng chi phí quặng sắt và than cao hơn so với giả định.

Doanh thu Q1/2022 của HPG đạt 44,1 nghìn tỷ đồng, tăng 41% so với cùng kỳ. Lợi nhuận ròng Q1/2022 đạt 8,2 tỷ đồng, tăng 17% so với cùng kỳ. Nếu loại trừ khoản lãi bất thường 503 tỷ đồng của HPG từ việc thoái vốn mảng nội thất trong Q1/2021, lợi nhuận từ hoạt động kinh doanh trong Q1/2022 tăng hơn 24% so với cùng kỳ.

Mảng thép chiếm 96% tổng doanh thu và gần 100% lợi nhuận ròng của công ty. Trong khi đó, khoản lãi 33 tỷ đồng từ mảng bất động sản gần như bù đắp bởi khoản lỗ 56 tỷ đồng trong mảng nông nghiệp của công ty.

Sản lượng tiêu thụ đạt mức tăng trưởng ổn định, đặc biệt là thép xây dựng: Sản lượng tiêu thụ thép xây dựng trong Q1/2022 đạt mức kỷ lục là 1,34 triệu tấn, tăng 57% so với cùng kỳ hay tăng 23% so với quý trước. Mức tăng trưởng mạnh mẽ như vậy là do nhiều yếu tố bao gồm:

(i) tiêu thụ nội địa phục hồi nhờ nhu cầu bị dồn nén trong giai đoạn giãn cách xã hội nửa cuối năm 2021;

(ii) nhu cầu xuất khẩu mạnh trong bối cảnh nguồn cung toàn cầu bị gián đoạn và xuất khẩu của Trung Quốc giảm; và

(iii) giá thép trong khu vực tăng trở lại đã khuyến khích các nhà phân phối tích trữ hàng tồn kho. Tăng trưởng sản lượng của HPG tiếp tục cao hơn mức tăng trưởng toàn ngành là 23% nhờ những lợi thế đáng kể về quy mô, chi phí sản xuất và mạng lưới phân phối. Thị phần thép xây dựng của HPG tăng lên 36,4% trong Q1/2022 từ 32,6% trong năm 2021.

Sản lượng tiêu thụ thép HRC cũng tăng 15% so với cùng kỳ đạt 763 nghìn tấn, trong khi sản lượng thép dẹt thành phẩm (bao gồm cả thép ống và thép mạ) tăng 20% so với cùng kỳ đạt 313 nghìn tấn, nhờ nhu cầu trong nước phục hồi.

Giá thép xây dựng tăng giúp cải thiện biên lợi nhuận gộp mặc dù giá HRC giảm: Giá thép xây dựng tăng 15% so với đầu năm và vượt 7% so với mức đỉnh năm 2021 sau khi giá nguyên liệu đầu vào tăng, đặc biệt là giá than tăng 75% trong Q1/2022. Giá thép xây dựng tăng đã giúp HPG tận dụng lượng hàng tồn kho giá rẻ, giúp tăng biên lợi nhuận gộp lên 22,9% từ mức 21,4% trong Q4/2021 (mặc dù giá HRC giảm 11% so với quý trước).

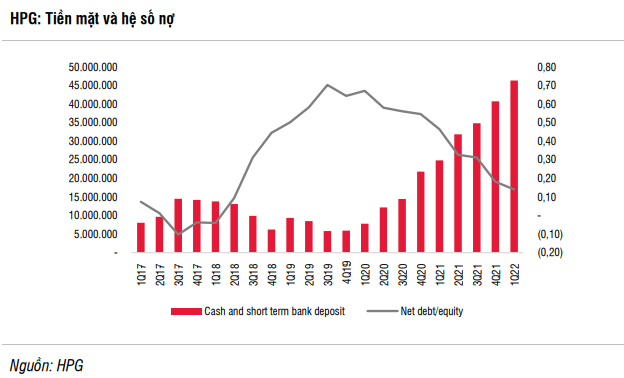

Tình hình tài chính vững mạnh, với nợ ròng giảm xuống mức thấp nhất trong nhiều năm: Tại thời điểm cuối tháng 3, tiền mặt và tiền gửi ngân hàng ngắn hạn của HPG đạt mức kỷ lục là 46,6 nghìn tỷ đồng, tăng 87% so với cùng kỳ nhờ dòng tiền từ hoạt động kinh doanh khoảng 39 nghìn tỷ đồng trong 4 quý qua. Do đó, nợ vay ròng của công ty giảm 55% so với cùng kỳ xuống còn 13,9 nghìn tỷ đồng, tương đương với tỷ lệ nợ vay ròng/vốn chủ sở hữu là 0,14 lần.

Triển vọng

Kế hoạch kinh doanh sơ bộ năm 2022: Theo Nghị quyết HĐQT của HPG gần đây, kế hoạch doanh thu năm 2022 được đặt ở mức160 nghìn tỷ đồng, tăng 7% so với cùng kỳ. Kế hoạch lợi nhuận ròng dao động trong khoảng 25- 30 nghìn tỷ đồng, tưởng đương mức giảm 13-28% so với năm trước. Điều đáng chú ý là HPG đều vượt kế hoạch lợi nhuận trong hơn 10 năm qua. Ban lãnh đạo dự kiến chi trả cổ tức cho năm 2021 ở mức 35%, bao gồm 5% tiền mặt và 30% cổ tức bằng cổ phiếu.

Giá HRC có thể phục hồi trong Q2/2022, trong khi giá thép xây dựng khó duy trì mức cao kỷ lục: Trong thời gian tới, giá bán HRC có thể phục hồi nhờ giá bán ký trước khi giao hàng khoảng 1,5-2 tháng. Chúng tôi kỳ vọng sản lượng tiêu thụ HRC sẽ duy trì ở mức cao do nhu cầu nội địa phục hồi và nguồn cung HRC từ Nga và Ấn Độ giảm do xung đột Nga-Ukraine và việc xuất khẩu thép của Ấn Độ chuyển hướng sang thị trường Châu Âu.

Đối với thép xây dựng, giá thép xây dựng trong nước có khả năng hạ nhiệt do giá than điều chỉnh khoảng 17-20% so với mức đỉnh. Giá thép cao cũng có thể khiến các dự án xây dựng bị đình trệ, ảnh hưởng đến nhu cầu. Tuy nhiên, chúng tôi cho rằng sự giảm giá sẽ có giới hạn nhờ giá thép phế cao và biên lợi nhuận của các nhà sản xuất trong nước khác đã giảm xuống mức khá thấp.

Tác động từ việc cắt giảm công suất tại Trung Quốc được bù đắp bởi nhu cầu thị trường bất động sản yếu hơn: Trong thời gian tới, giá thép có thể được hỗ trợ bởi chiến lược giảm công suất thép của Trung Quốc thêm 1 năm nữa sau khi sản lượng thép đã giảm 3% trong năm 2021. Trong Q1/2022, sản lượng sản xuất thép của Trung Quốc giảm 10,5% so với cùng kỳ đạt 243,4 triệu tấn, theo đó, sản lượng theo quý trong thời gian tới sẽ không vượt quá 264 triệu tấn.

Tuy nhiên, chúng tôi cho rằng tác động này có thể bù đắp bởi sự chậm lại của thị trường bất động sản Trung Quốc do chính sách “zero-COVID” và các chính sách giãn cách, dẫn đến nhu cầu thép tăng trưởng âm (tiêu thụ thép của Trung Quốc ước giảm 5% trong Q1/2022, trong đó nhu cầu từ mảng xây dựng giảm 7% so với cùng kỳ).

Trong trường hợp Trung Quốc nới lỏng các biện pháp giãn cách, giá thép có thể tăng nhẹ lên do nhu cầu bị dồn nén được giải phóng, tuy nhiên cần lưu ý Trung Quốc mong muốn giữ giá hàng hóa ở mức hợp lý do PPI trong nước đã tăng 8,3% so với cùng kỳ trong tháng 3 – ảnh hưởng tiêu cực đến biên lợi nhuận trong lĩnh vực sản xuất. Những yếu tố này cho thấy giá thép trong khu vực sẽ tiếp tục có nhiều biến động trong trung hạn.

Điều chỉnh ước tính lợi nhuận

Do lợi nhuận ròng Q1/2022 của HPG tương đương với ước tính của chúng tôi, chúng tôi duy trì ước tính lợi nhuận ròng năm 2022 đạt 31 nghìn tỷ đồng (-10% so với cùng kỳ), mặc dù điều chỉnh tăng doanh thu 7% lên 176.523 tỷ đồng (tăng 18% so với cùng kỳ) do sản lượng tiêu thụ và giá thép tăng. Chúng tôi kỳ vọng giá trung bình thép xây dựng của HPG và HRC sẽ tăng lần lượt 8% và 2% so với cùng kỳ trong năm 2022.

Chúng tôi giả định giá quặng sắt giảm 16% so với cùng kỳ, nhưng chi phí sản xuất thép có thể sẽ tăng 18% so với cùng kỳ do giá than tăng gấp đôi. Do đó, chúng tôi ước tính biên lợi nhuận ròng năm 2022 sẽ giảm xuống 17,6% từ mức đỉnh 23% trong năm 2021.

Định giá và luận điểm đầu tư

HPG đang giao dịch ở mức P/E 2022 và EV/EBITDA lần lượt là 6,1x và 4,6x. Đây là mức hấp dẫn theo quan điểm của chúng tôi kể cả khi tính đến việc khả năng lợi nhuận năm 2022 giảm xuống so với năm 2021. Chúng tôi lặp lại khuyến nghị KHẢ QUAN đối với cổ phiếu của HPG, nhưng điều chỉnh giảm giá mục tiêu 1 năm theo SOTP từ 54.000 đồng/cổ phiếu xuống 50.600 đồng/cổ phiếu.

Dựa trên P/E và EV/EBITDA mục tiêu lần lượt là 7,5x và 5,5x (giảm lần lượt từ 8x và 6x, do mức định giá trong khu vực giảm xuống). Rủi ro giảm đối với khuyến nghị của chúng tôi bao gồm giá thép thấp hơn dự kiến và khả năng chi phí quặng sắt và than cao hơn so với giả định.